W-8BEN-E – Wer ist Ben?

Wir müssen Sie leider enttäuschen. Ben ist keine attraktive Person welche beim Internal Revenue Service („IRS“) arbeitet. „Ben“ steht für „Beneficial Owner“ und „E“ steht für „Entities“. Das Formular wird von bestimmten ausländischen Unternehmen als Bescheinigung über den Status des „wirtschaftlich Berechtigten“ (=Beneficial Owner) für US-amerikanische Steuerabzüge und Steuererklärungen verwendet.

Wir müssen Sie leider enttäuschen. Ben ist keine attraktive Person welche beim Internal Revenue Service („IRS“) arbeitet. „Ben“ steht für „Beneficial Owner“ und „E“ steht für „Entities“. Das Formular wird von bestimmten ausländischen Unternehmen als Bescheinigung über den Status des „wirtschaftlich Berechtigten“ (= Beneficial Owner) für US-amerikanische Steuerabzüge und Steuererklärungen verwendet.

So verwirrend wie sein Name ist, so verwirrend sind die Anleitungen des W-8BEN-E ’s. Daher möchten wir heute einen der kniffligen Punkte des Formulars besprechen.

Unser erster Blog post beschäftigt sich mit – Trommelwirbel – der „Global Intermediary Identification Number“ oder kurz: „GIIN“.

Die Herausforderung

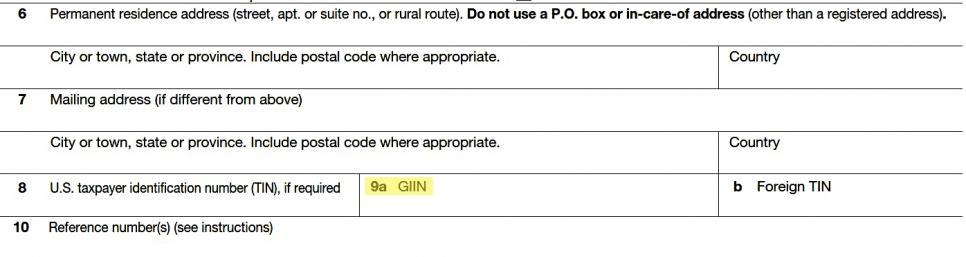

Die Ausgabe eines neuen W-8BEN-E in 2017 verursachte eine grosse Verwirrung um Part I, Ziff. 9a und wie das Feld auszufüllen ist, wann es leer gelassen werden muss oder wann man die GIIN des Sponsors eintragen muss.

Generell

Bevor wir in die Tiefen der GIIN eintauchen, möchten wir kurz ein paar Basics erläutern.

Basierend auf den Anleitungen zum W-8BEN-E vom Juli 2017 , wird der Begriff GIIN wie folgt definiert: „der Begriff GIIN bezeichnet eine globale Identifikationsnummer des Intermediary. Die GIIN ist die Identifikationsnummer welche einer Einheit zugeordnet wird, sobald sie sich beim IRS für Chapter 4 Zwecke registriert hat“. Einfacher ausgedrückt: Obwohl die 19-stellige Identifikationsnummer nur ein kleiner Bestandteil des W-8BEN-E’s ist, ist sie dennoch ein wichtiger Eckpfeiler bei der Identifizierung von Gesellschaften gegenüber Withholding Agents und Steuerverwaltungen für FATCA Berichterstattungen. Wenn Sie wissen möchten, wie sich die GIIN zusammensetzt, können Sie dies auf der IRS Seite nachlesen.

Wann benötigen wir eine eigene GIIN?

Mit einigen Ausnahmen sind alle ausländischen Finanzinstitute („FFI“) entweder mit dem IRS direkt registriert und erhalten eine eigene GIIN oder sie nutzen einen FATCA Sponsor.

Basierend auf den Anleitungen sind Entitäten mit den folgenden Qualifikationen zwingend direkt beim IRS zu registrieren:

- Participating FFI

- Registered deemed-compliant FFI (including a sponsored FFI described in the Treasury Regulations)

- Reporting Model 1 FFI

- Reporting Model 2 FFI

- Direct reporting NFFE

- Sponsored direct reporting NFFE

- Trustee of a trustee-documented trust that is a foreign person providing the form for the trust

- Nonreporting IGA FFI that is treated as registered deemed-compliant under Annex II to an applicable Model 2 IGA or a registered deemed-compliant FFI under regulations section 1.147-5(f)(1).

Glücklicherweise besteht nicht mehr der Irrglaube, dass alle gesponserten FFI sich direkt beim IRS anmelden und für eine eigene GIIN registrieren müssen. Unglücklicherweise kam seit dem Januar 2017 die Frage auf, wie Part I, Ziff. 9a auszufüllen ist, da bis anhin alle gesponserten Entitäten die GIIN des Sponsors eintragen konnten.

Welche GIIN wird also in Part I, Ziff. 9a angegeben sofern die Entität über keine eigene GIIN verfügt?

Kommen wir zuerst zum einfachen Teil: Die GIIN des Sponsors wird nicht in Part I, Ziff. 9a eingetragen, sofern die Entität über eine eigene GIIN verfügt. Die Instruktionen dazu sind sehr klar.

Tief durchatmen, wir kommen nun zum dem etwas schwierigeren Teil.

Angenommen wir haben eine Nonreporting IGA FFI, Sponsored Investment Entity (unter einem Model 1 IGA und ohne U.S. Account). Solch eine FFI hat keine eigene GIIN und hat bis zum 1. Januar 2017 die GIIN des Sponsors angegeben. Wir vertreten die Auffassung, dass es korrekt ist, Part I, Ziff. 9a in diesem Fall leer zu lassen. Die Gründe sind wie folgt:

- In den Anleitungen steht unter anderem folgendes: „Nonreporting IGA FFI als gesponserte Entität geben ihre eigene GIIN an (sofern eine benötigt wird) und nicht die GIIN des Sponsors“.

- Die Informationen zum W-8BEN-E aus April 2016 unterstützen unsere Auffassung dahingehend, dass geschrieben steht: „Nonreporting IGA FFI welche eine gesponserte Entität ist, ist nicht länger verpflichtet die GIIN des Sponsors anzugeben“.

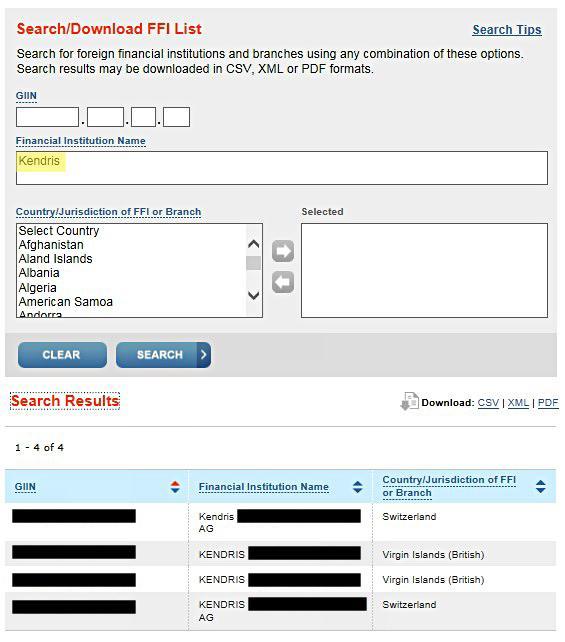

- Sofern wir den Namen des Sponsors angeben (was im Formular W-8BEN-E auch gefordert wird), ist der Adressat des Formulars in der Lage, die GIIN des Sponsors mit Hilfe der IRS Seite FATCA Lookup Search page herauszufinden. Dort muss er lediglich den Namen des Sponsors eingeben und erhält alle diesem zugeteilten GIIN’s (in der Regel seine eigene GIIN als FFI und die GIIN als Sponsor). Ausserdem gehört das Überprüfen der GIIN des Sponsors zu den Due Diligence Prozessen, die der Adressat sowieso einhalten sollte.

Ebenso verfügt ein certified deemed-compliant sponsored, closely held investment vehicle über keine eigene GIIN. Allerdings sind wir in diesem Fall der Meinung, dass es richtig ist, die GIIN des Sponsors in Part I, Ziff. 9a einzutragen. Diese Ansicht stützen wir auf die folgenden Angaben aus den Treasury Regulations (z.B. §1.1471-3(d)(5)(ii)):

- „ein Withholding Agent kann einen Zahlungsempfänger als sponsored, closely held investment vehicle behandeln, sofern der Withholding Agent mittels Withholding Certificate von dessen Eigenschaft als sponsored, closely held investment vehicle überzeugt ist und das Zertifikat die GIIN des Sponsors enthält (…)“.

Aufgrund unseres umfangreichen Wissens und unserer Erfahrung im Umgang mit diesem Thema können Sie sicher sein, dass die GIIN des Sponsors in der Regel nicht in Part I, Ziff. 9a eingetragen werden muss. Wir wissen jedoch, dass diese Thematik immer noch für grosse Verwirrung sorgt und haben festgestellt, dass einige Banken immer noch darauf bestehen, dass die GIIN des Sponsors angegeben wird.

Wenn die Bank darauf besteht, dass die GIIN des Sponsors eingetragen werden soll, sollte das Formular W-8BEN-E so ausgefüllt werden, wie es die Bank akzeptiert. Beachten Sie hierbei, dass das Formular nicht beim IRS eingereicht werden muss, sondern an den jeweiligen Withholding Agent. Da der Withholding Agent die GIIN des Sponsors über die IRS Seite herausfinden kann hat es keine nachteiligen Folgen, wenn man sie angibt.

Wenn Sie Hilfe beim Ausfüllen des W-8BEN-E’s benötigen, kontaktieren Sie uns gerne unter