Erhöhung Schweizer Mehrwertsteuer – Änderungen per 1. Januar 2024

Im vergangenen Jahr hat das Schweizer Stimmvolk "Ja" zur Vorlage "AHV 21" gesagt und damit auch der Erhöhung der Schweizer MWST-Sätze zugestimmt.

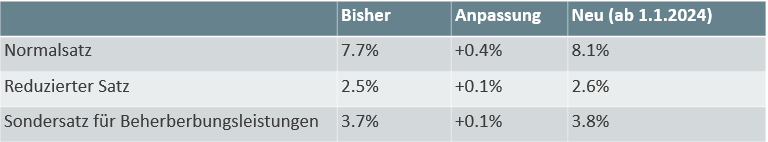

Die AHV 21 Reform wurde durch Volk und Stände angenommen, damit ist die finanzielle Unterstützung der AHV bis 2030 gesichert. Änderungen im AHV-Gesetz und der Bundesbeschluss über die Zusatzfinanzierung der AHV durch die Erhöhung der Mehrwertsteuer wurden ebenfalls gebilligt. Um das erwartete Defizit der AHV auszugleichen, werden die Mehrwertsteuersätze in der Schweiz per 1.1.2024 wie folgt angehoben:

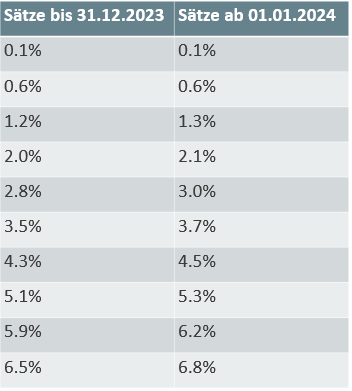

Die Anpassung der Mehrwertsteuersätze geht einher mit einer Aktualisierung der Verordnung über die Saldosteuersätze nach Branchen und Tätigkeiten. Per 1.1.2024 gelten damit auch die folgenden überarbeiteten Saldosteuersätze und Pauschalsteuersätze:

Welcher Zeitpunkt ist relevant für die Festlegung des Steuersatzes?

Die Entstehung der Mehrwertsteuerschuld erfolgt unabhängig vom anzuwendenden Steuersatz nach wie vor im Zeitpunkt der Rechnungstellung resp. Zahlungseingang (abhängig von der gewählten Abrechnungsmethode).

Massgebend für die Bestimmung des anwendbaren Steuersatzes ist in jedem Fall der Zeitpunkt oder Zeitraum der tatsächlichen Leistungserbringung und nicht das Datum der Rechnungserstellung oder des Zahlungseingangs. Im Rahmen der Steuersatzerhöhung kommt dem Zeitpunkt der Leistungserbringung entscheidende Bedeutung zu – er bestimmt, ob die Steuerpflichtigen ihre Leistungen noch zum bisherigen (niedrigeren) Mehrwertsteuersatz in Rechnung stellen können oder bereits den neuen (höheren) Steuersatz anwenden müssen.

Im Wesentlichen sind Leistungen, die vor dem 1. Januar 2024 erbracht wurden, nach den bisherigen Steuersätzen zu versteuern, während Leistungen, die nach dem 31. Dezember 2023 erbracht werden, den neuen höheren Steuersätzen unterliegen.

Was ist bei Leistungen über Abrechnungsperioden hinweg zu beachten?

Falls Leistungen über den Jahreswechsel hinaus erbracht werden (wie beispielsweise Abonnement-, Wartungs- oder Leasingverträge), muss das Leistungsentgelt entsprechend dem Zeitraum vor und nach dem 1. Januar 2024 aufgeteilt und "pro rata temporis" mit den aktuellen sowie den neuen Steuersätzen abgerechnet werden. Bei Aufträgen, die am 31. Dezember 2023 noch nicht abgeschlossen sind, ist es ratsam, begonnene Leistungen in Teilrechnungen abzugrenzen. Im Falle von Bauleistungen wird beispielsweise der Zeitpunkt der Leistungserbringung durch die Ausführung der Arbeiten am Bauwerk bestimmt.

Abrechnung mit der Eidgenössischen Steuerverwaltung (ESTV):

Für das 3. Quartal 2023 (bei effektiver Methode) oder das zweite Semester 2023 (bei Saldosteuersatz) haben Unternehmen erstmals die Möglichkeit, Umsätze sowohl nach den bisherigen als auch nach den neuen Steuersätzen gegenüber der ESTV abzurechnen. Entgelte, die in einer vorherigen Abrechnung zu erfassen sind, jedoch Leistungen betreffen, die nach dem 1. Januar 2024 erbracht werden, müssen vorerst noch zu den bisherigen Steuersätzen deklariert werden. Eine Berichtigung ist frühestens in den oben genannten Abrechnungen möglich und hat spätestens mit dem Abschluss der Steuerperiode 2023 zu erfolgen.

Ausführliche Informationen wurden im Februar dieses Jahres in der MWST-Info 19 unter dem Titel "Steuersatzerhöhung per 1. Januar 2024" veröffentlicht.

Fazit bzw. welche Auswirkungen hat das auf Ihr Unternehmen?

Bei jeder Leistung, bei welcher der Leistungszeitpunkt bzw. -zeitraum (Ausführung der Leistung) nach dem 31. Dezember 2023 erfolgt, ist besonderes Augenmerk auf die korrekte Versteuerung der Umsätze zu legen. Steuerpflichtige sollten bereits jetzt ihre Leistungen kategorisieren und prüfen, wann die ersten Abrechnungen mit dem neuen Steuersatz erfolgen müssen.

Die erforderlichen Anpassungen in den ERP-Systemen erweisen sich häufig als komplexer und zeitaufwändiger als angenommen. Daher ist es ratsam, bereits im Voraus einen Aktionsplan zu erstellen, um sicherzustellen, dass die Systeme rechtzeitig auf die neuen Mehrwertsteuersätze umgestellt werden und die Rechnungsstellung korrekt erfolgt.

Bestimmen Sie einen individuellen "GO LIVE"-Zeitpunkt, d.h. bis dahin müssen die Systeme angepasst, Rechnungsvorlagen aktualisiert, alte und neue Steuersätze berücksichtigt, vertragliche Grundlagen überprüft und wenn erforderlich angepasst, Preislisten angepasst, Abgrenzungsfragen geklärt und Mitarbeitende geschult werden.

Wir sind gerne bereit, Sie bei der Umsetzung zu unterstützen und stehen für eine unverbindliche Besprechung zur Verfügung.